1. Onroerendezaakbelasting

De onroerendezaakbelasting (OZB) is veruit de voornaamste gemeentelijke belasting. De OZB bestaat uit een eigenarenbelasting bij woningen en niet-woningen en een gebruikersbelasting bij niet-woningen. De OZB is een algemene belasting. De opbrengst is bedoeld voor het dekken van de lasten van de gemeente. De grondslag voor de berekening van de OZB was in 2023 de WOZ-waarde per prijspeildatum van 1 januari 2022. De stijging van de OZB heffing voor 2023 is beperkt tot de algemene prijsinflatie van 3% zoals vermeld in de meicirculaire 2022.

Percentage Onroerende-zaakbelasting 2023* | |

|---|---|

Eigenaar woningen | 0,1234% |

Eigenaar niet-woningen | 0,2405% |

Gebruikers niet-woningen | 0,1737% |

* verordening OZB 2023 |

2. Forensenbelasting

Forensenbelasting wordt geheven van eigenaren van zogenaamde tweede woningen. Deze belasting is bedoeld om eigenaren van deze tweede woningen mee te laten betalen aan de gemeenschapsvoorzieningen in onze gemeente. De gedachte hierachter is, dat de eigenaren van deze tweede woningen een groot deel van het jaar in onze gemeente zijn. Daarom maken zij ook gebruik van de gemeenschapsvoorzieningen. De heffing geldt alleen voor chalets in eigendom van natuurlijke personen die niet in de gemeente Neder-Betuwe wonen. Zij moeten meer dan negentig dagen per jaar de beschikking hebben over een (gemeubileerde) woning voor zichzelf of voor hun gezin. De aanslag wordt opgelegd aan de eigenaar van de woning.

3. Verblijfsbelasting

Onder de naam 'verblijfsbelasting' wordt een directe belasting geheven voor het overnachten binnen de gemeente op campings, in hotels, pensions, bed & breakfast en dergelijke tegen vergoeding in enige vorm. Verblijfsbelasting is een algemene belasting die een gemeente kan heffen. Deze belasting geldt alleen voor personen die verblijven in een gemeente waar zij niet zijn ingeschreven. De ondernemer die de overnachting mogelijk maakt houdt een nachtregister bij. Op basis daarvan ontvangt de ondernemer jaarlijks de aanslag voor de verblijfsbelasting.

In het kader van de heroverwegingsoperatie zoals beschreven in de Kadernota 2022-2025 is gebleken dat een meeropbrengst van de verblijfsbelasting van € 10.000 haalbaar moet zijn. Daarom is in 2023 het forfaitaire bedrag afgeschaft. Er is in het voorjaar van 2023 een intensieve controle uitgevoerd door bureau Legitiem op de nachtverblijf verschaffende bedrijven. Op het moment dat de aanslagen voor 2023 zijn opgelegd kan het effect gemeten worden.

4. Hondenbelasting

Onder de naam hondenbelasting wordt op basis van artikel 226 van de Gemeentewet een directe belasting geheven voor het houden van honden binnen de gemeente. De belasting wordt geheven op basis van het aantal honden dat iemand binnen de gemeente houdt. Er worden verschillende tarieven gehanteerd voor de eerste hond, de tweede en volgende honden en voor kennels. Jaarlijks wordt er een uitgebreide controle uitgevoerd op de aangifte van aanwezige honden.

5. Rioolheffing

Onder de naam rioolheffing wordt een recht geheven van de eigenaar van een eigendom van waaruit afvalwater direct of indirect op de gemeentelijke riolering wordt afgevoerd. De belasting wordt geheven met een vast bedrag per perceel. De rioolheffingen (inkomsten) moeten 100% kostendekkend en in balans zijn met de uitgaven. De heffing wordt jaarlijks bij de vaststelling van het tarief geïndexeerd op basis van de consumentenindex volgens het CBS. In 2022 startte een onderzoek naar de mogelijkheid van het toepassen van het beginsel 'de gebruiker betaalt'. In 2023 is verder gestalte gegeven aan dit onderzoek. De haalbaarheid en uitvoerbaarheid hiervan worden momenteel nog onderzocht. Het programma Riolering en Water 2024-2028 is in september 2023 door de raad vastgesteld.

Overzicht aantal aansluitingen | Tarieven | Begroot aantal | Werkelijk aantal | Verschil aantal |

|---|---|---|---|---|

aansluitingen | aansluitingen | aansluitingen | ||

Rioolheffing | 240,50 | 9.738 | 9.917 | 179 |

Het verschil is te verklaren door areaaluitbreiding en controleslag. | ||||

Berekening van kostendekkendheid van de rioolheffing | Begroting 2023* | Jaarrekening 2023** |

|---|---|---|

Netto kosten taakveld, incl. (omslag)rente | € 1.704.222 | € 1.840.996 |

Overhead (al verantwoord op taakveld) | € 152.120 | € 153.304 |

BTW | € 407.525 | € 533.909 |

Dotatie voorziening riool (verantwoord op taakveld) | € 35.040 | € -145.312 |

Totaal opbrengsten | € 2.298.908 | € 2.382.898 |

Totaal kosten | € 2.298.908 | € 2.382.898 |

Dekkingspercentage | 100% | 100% |

* bron ANG format rioolheffing juli 2022 | ||

** bron ANG format rioolheffing april 2024 |

6. Afvalstoffenheffing

Afvalstoffenheffing wordt geheven van huishoudens in de gemeente Neder-Betuwe die huishoudelijke afval moeten inzamelen. Dit omdat hun perceel valt onder de Wet milieubeheer. De heffing geldt per perceel. De inzameling van huishoudelijke afvalstoffen, het vaststellen van de tarieven en het innen van de heffing wordt uitgevoerd op regionaal niveau (Avri/Belastingsamenwerking Rivierenland (BSR)).

Afvalstoffenheffing | 2023 | aantal ledigingen |

|---|---|---|

Basistarief (voor iedereen gelijk) | € 292,00 | 8.875 |

Per extra grijze container | € 50,00 | 108 |

Variabel tarief (per keer) | ||

grijze container 140 liter | € 4,67 | 2.849 |

grijze container 240 liter | € 8,00 | 9.803 |

gft-container (140 en 240 liter) | € 0,00 | |

papiercontainer (140 en 240 liter) | € 0,00 | |

zak plastic verpakkingsmateriaal | € 0,00 | |

inworp ondergrondse container hoogbouw en stadscentra | € 0,80 | 8.399 |

inworp ondergrondse container overige huishoudens | € 1,00 | 114.582 |

brengcontainers voor glas, papier, textiel, plastic | € 0,00 | |

restafval op milieustraat per huisvuilzak (60 liter) | € 2,40 | niet per gemeente |

voorrijtarief voor aan huis ophalen van grof huishoudelijk afval | € 20,00 | 107 |

7. Lijkbezorgingsrechten

Op basis van een verordening worden rechten geheven voor het gebruik van de algemene begraafplaatsen en voor gemeentelijke diensten die daarmee samenhangen. De aanvrager, gebruiker of begunstigde betaalt de rechten. Het Beleids- en beheerplan begraafplaatsen 2022-2025 leidde tot een toekomstbestendig begraafplaatsenbeleid. Voor 2023 zijn de tarieven licht verlaagd. Daarmee komt de kostendekkendheid uit op 95%.

Berekening kostendekkendheid lijkbezorgingsrechten | Begroting 2023* | Jaarrekening 2023** |

|---|---|---|

Netto kosten taakveld incl. (omslag)rente | € 246.216 | € 397.310 |

Toe te rekenen kosten | € 246.216 | € 364.165 |

Overhead | € 22.778 | € 39.017 |

Totaal opbrengsten (rechten) | € 255.403 | € 293.951 |

Totaal kosten | € 268.994 | € 403.182 |

Dekkingspercentage | 95% | 73% |

*bron format lijkbezorgingsrechten ANG juli 2022 | ||

**bron format lijkbezorgingsrechten ANG april 2024 |

8. Marktgelden

Onder de naam marktgelden wordt een recht voor een marktstandplaats geheven. Dit staat in de marktgeldverordening. Daaronder vallen ook de diensten die de gemeente hiervoor verleent. Het recht wordt geheven aan de houder van de marktstandplaats.

Berekening kostendekkendheid marktgelden jaarrekenig | Begroting 2023* | Jaarrekening 2023** |

|---|---|---|

Netto kosten taakveld incl. (omslag)rente | € 10.222 | € 50.452 |

Toe te rekenen kosten (ex overhead) | € 3.105 | € 2.169 |

Overhead | € 1.409 | € 1.409 |

Totaal opbrengsten (rechten) | € 3.421 | € 3.421 |

Totaal kosten | € 4.513 | € 3.577 |

Dekkingspercentage | 76% | 96% |

*bron format marktgelden ANG juli 2022 | ||

**bron format marktgelden ANG april 2024 |

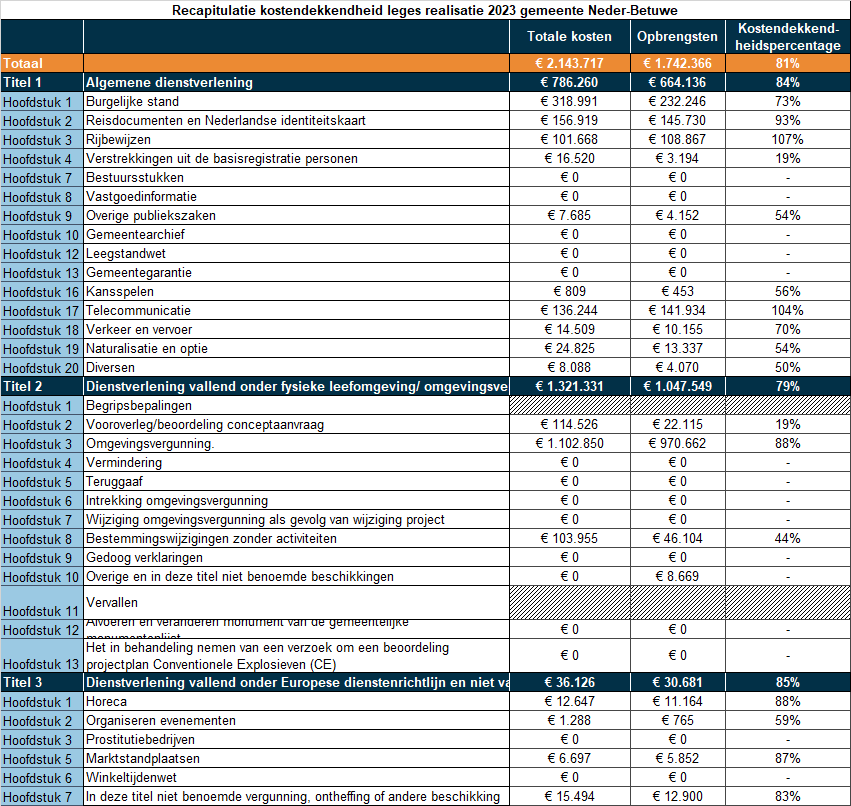

9. Leges

De naam leges staat voor veel verschillende rechten op diensten door het gemeentebestuur. De aanvrager of degene voor wie de dienst is verleend, betaalt.

Het uitgangspunt is dat de tarieven voor leges kostendekkend zijn, tenzij ze wettelijk zijn gemaximeerd of er een politieke keuze is gemaakt om ze lager vast te stellen.

In december 2022 zijn de tarieven voor de Legesverordening 2023 vastgesteld. De kostendekkendheid van de leges over het belastingjaar 2023 per titel van de legesverordening is zoals onderstaand weergegeven vastgesteld. De tarieven van 2023 zijn met 3% geïndexeerd (met uitzondering van de wettelijke tarieven en enkele uitzonderingen).